Узнайте о новых правилах уплаты НДФЛ в 2024 году: изменения в сроках уплаты налога, правилах удержания и форме налоговой отчётности. Как считать и платить налоги в 2024 году?

Cодержание

Правительство продолжает корректировать правила уплаты НДФЛ, и в 2024 году бухгалтерам потребуется привыкнуть к новым требованиям налоговой службы. Изменения затронули и сроки уплаты налога, и правила удержания НДФЛ, и форму бланков налоговой отчётности. Разберёмся, как считать и платить НДФЛ в 2024 году.

Какие изменения внесли в правила уплаты НДФЛ в 2024 году

Основные изменения по расчёту налога на доходы физических лиц (НДФЛ) вступили в силу с 1 января 2024 года. Значительная часть новых правил появилась из-за того, что правительство одобрило законопроект № 448566-8, который внёс поправки в Налоговый кодекс РФ. Мы перечислили главные нововведения в таблице, а далее в статье рассмотрим эти изменения детально.

Налоговый период по НДФЛ в 2024 году

Сроки уплаты НДФЛ и подачи уведомлений в 2024 году: таблица

| Период | Срок подачи уведомления | Срок уплаты налога |

|---|---|---|

| Январь | до 25 января | до 29 января |

| Февраль | до 25 февраля | до 28 февраля |

| Март | до 25 марта | до 31 марта |

С 2024 года все юрлица и ИП должны платить НДФЛ за работников два раза в месяц. Соответственно, подавать в ФНС уведомления об исчисленных суммах налога на доходы физлиц также нужно дважды в месяц. При этом требования к перечислению налога за декабрь остались прежними.

В случае если крайний срок отправки уведомления или уплаты налога выпадает на выходной, сдать документы и перевести средства можно на следующий рабочий день. Например, при исчислении НДФЛ за период с 1 по 22 января 2024 года компания должна отправить в ФНС уведомление до 25 января, а деньги в бюджет поступят до 29 января.

См. также

Коды в уведомлениях по НДФЛ

Так как расчётный период для уплаты налога был изменён, ФНС решила скорректировать и коды для обозначения отчётных периодов в уведомлениях об исчисленных суммах НДФЛ.

Сейчас на Федеральном портале проектов нормативных правовых актов размещён законопроект № 144424, который должен внести поправки в приказ ФНС № ЕД-7-8/1047@ от 2 ноября 2022 года. Когда этот проект будет одобрен, отчётные периоды в уведомлении будет нужно обозначать с помощью следующих кодов:

- Период с 1 по 22 число: код "34".

- Период с 23 по последний день месяца: код "03".

Далее через косую черту потребуется вписать номер месяца в квартале. В этом случае выбор кода зависит от того, за какую часть месяца был удержан налог и от того, каким по счёту идёт отчётный месяц в квартале (первым, вторым или третьим). Например, при удержании налога с 1 по 22 декабря бухгалтер вписывает в уведомление код "34/03".

24 уведомления и 24 налоговых платежа в 2024 году

Главное изменение: с 2024 года стало больше расчётных периодов по НДФЛ. В 2023 году их было 13: по одному в каждом месяце и два – в декабре. Теперь их 24 – по два ежемесячно.

Вот какие расчётные периоды действуют в 2024 году:

- Период с 1 по 22 число

- Период с 23 по последний день месяца

В 2023 году расчётный период по НДФЛ длился с 23 числа прошлого по 22 число текущего месяца, кроме января и декабря. Появление второго расчётного периода должно сгладить этот недостаток – теперь в расчёт не будет попадать неделя из другого календарного месяца. Однако бизнесу едва ли станет легче, ведь придётся в 2 раза чаще подавать уведомления.

Таким образом, схема уплаты налога в 2024 году следующая:

- Первый расчётный период: с 1 по 22 число

- Второй расчётный период: с 23 по последний день месяца

Как обычно, при выпадении последнего дня срока на выходной или праздничный день этот срок переносится вперёд – на первый рабочий день. Например, компания выплачивает первую часть зарплаты 5, а вторую – 20 числа. Обе даты приходятся на первый расчётный период. Во втором расчётном периоде, который длится с 23 числа по последний день месяца, выплат не будет. В таком случае получается, что НДФЛ, удержанный с обеих выплат, нужно заплатить один раз – до 28 числа, а уведомление подать до 25 числа.

Правда, такой подход сработает не всегда. Например, 20 числа выплачена первая часть зарплаты, 25 числа подано уведомление по ЕНС. Если кто-нибудь из работников в последнюю неделю месяца уволится или уйдёт в отпуск, то «активируется» второй расчётный период: придётся подавать уведомление до 3 числа и платить налог до 5 числа следующего месяца.

Новое правило применения налоговых ставок

Ставки НДФЛ перечислены в статье 224 НК РФ. С большинства выплат, которые производят физическим лицам наниматели, нужно считать налог по ставкам:

Приведём пример. В 2023 году компания выплатила физлицу зарплату в сумме 3 млн рублей и дивиденды также в сумме 3 млн рублей. Это 2 разные базы, но они облагаются НДФЛ по одинаковой ставке. По правилам 2023 года каждая из этих баз облагалась налогом отдельно. Поскольку каждая база не превышала 5 млн рублей, то применялась ставка 13%: 3 000 000 * 13% = 390 000 рублей. Столько налога нужно было удержать с заработной платы и дивидендов.

См. также

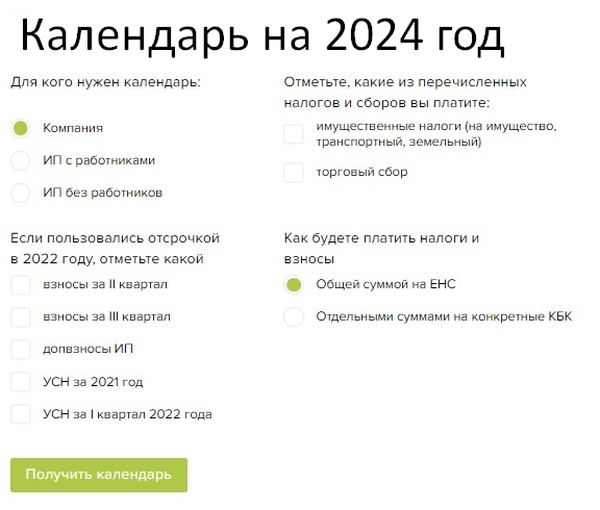

ЕНП и ЕНС

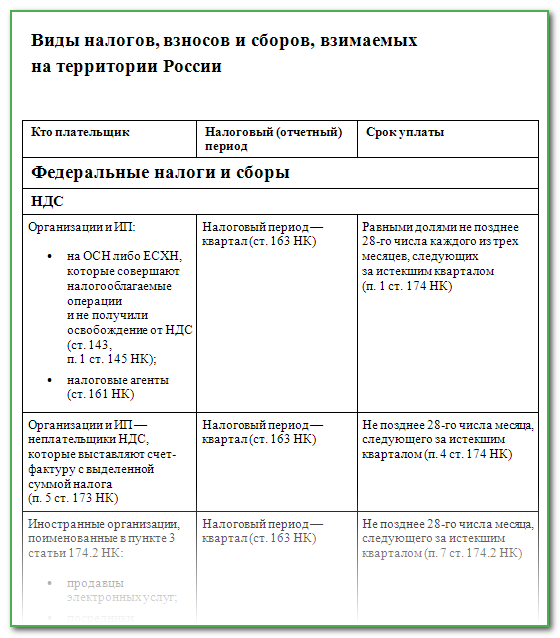

С 1 января 2024 года платежные поручения, которые заменяют уведомление об исчисленных суммах, полностью отменят. Больше нельзя будет формировать платежки со статусом 02 на отдельные КБК налогов и взносов. Все налоги и взносы, которые входят в состав единого налогового платежа, нужно будет перечислять поручениями со статусом 01 на КБК ЕНП – 18201061201010000510.

Налоги, которые не входят в ЕНП, по-прежнему нужно платить отдельными платежками (п. 1 ст. 58 НК РФ). Но в 2024 году к ним добавится еще один платеж — налог на сверхприбыль. Таким образом, отдельными поручениями перечисляем:

- ЕНП — налоги и взносы, включённые в состав единого налогового платежа

- Отдельные платежки — налог на сверхприбыль и налоги, не входящие в ЕНП

В 2024 году можно платить как в составе ЕНП, так и отдельно (п. 1 ст. 58 НК РФ, Письмо ФНС от 30.12.2022 № 8-8-02/0048@). Обязанность по уплате этих налогов и сборов считается исполненной со дня перечисления денег налоговикам (пп. 5 п. 7 ст. 45 НК РФ в редакции Федерального закона от 04.08.2023 № 415-ФЗ).

НДФЛ

Порядок налогообложения и лимиты по доходам

С 1 января 2024 года вступают в силу три изменения по НДФЛ:

- Доходы удаленщиков от источников в РФ. Доходы удаленщиков, которые работают по трудовым договорам с российской организацией или зарегистрированным в РФ подразделением иностранной компании, начнут признавать доходами от источников в РФ. К таким доходам будут применять стандартную ставку НДФЛ независимо от статуса налогового резидентства работников — 13% или 15% с доходов от 5 млн рублей в год.

- Лимит компенсации дистанционщикам. Вводится ограничение на компенсацию дистанционщикам за использование в работе своих программ, техники и оборудования, которая освобождается от НДФЛ. Максимальный размер такой компенсации — 35 рублей за рабочий день или же сумма документально подтвержденных расходов.

- Облагаемая база по пенсионному взносу. С 1 января 2024 года облагаемая база по пенсионному взносу увеличивается со 100 тыс. рублей до 120 тыс. рублей в месяц.

Таким образом, в 2024 году сумма налога на доходы физических лиц будет зависеть от статуса налогового резидентства работника, его дохода и других факторов.

Что нам скажет Википедия?

В России налог на зарплату представлен налогом на доходы физических лиц (НДФЛ), составляющим 13 %. Для большинства граждан РФ основной ставкой НДФЛ является ставка 13 %. Это один из самых низких показателей в Европе при сравнении с максимальными ставками. Но его величина может вводить в заблуждение, поскольку, как было сказано, это не единственный и не самый большой сбор с зарплаты работника.

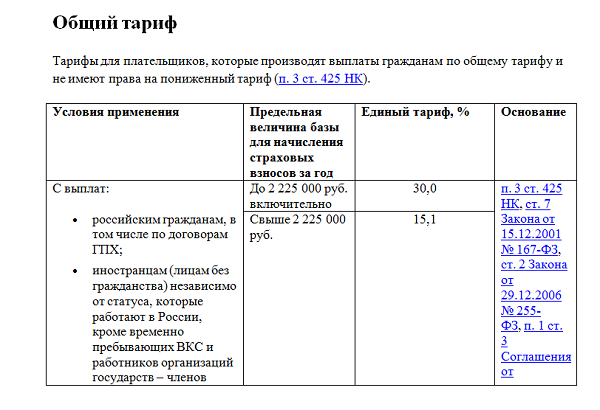

На текущий момент НДФЛ составляет от 13 % до 35 % от суммы дохода. Кроме непосредственного налога на зарплату, в России существуют обязательные отчисления в фонды, осуществляемые уже за счет работодателя от зарплаты брутто. Эти отчисления включают в себя медицинские и пенсионные фонды, а также фонд социального страхования, общей сложности составляющие в большинстве случаев 30,2 %.

Отчисления на пенсии для большинства составляют 22 %. Фонд соцстрахования забирает 2,9 % от зарплаты. В итоге общая сумма отчислений составляет от зарплаты работника, получаемой на руки, 49%. В итоге на руки, то есть чистыми (нетто-зарплата), работник получает около 67% от общей величины затрат предприятия на оплату труда и страховые взносы в фонды по данному работнику.

В США общая ставка налога на зарплату составляет 15,3 %. Эта ставка состоит из двух частей: 12,4 % налога "Social Security" и 2,9 % налога "Medicare". Самозанятое население, получающее более 400$ в месяц, самостоятельно уплачивает налог по полным ставкам вне зависимости от возраста и получения пенсионных выплат.