Введение изменений в ипотечные программы с 23 декабря 2023 года, а не в январе следующего года, привело к обновлению условий ипотечного кредитования. Ожидается снижение объёмов выдачи ипотеки в 2024 году. Узнайте о прогнозах, изменениях в ипотечных программах и страховании, льготной ипотеке в различных банках, а также причинах роста спроса на ипотеку. Кроме того, узнайте о процессе андеррайтинга и оценки платежеспособности заемщика.

Cодержание

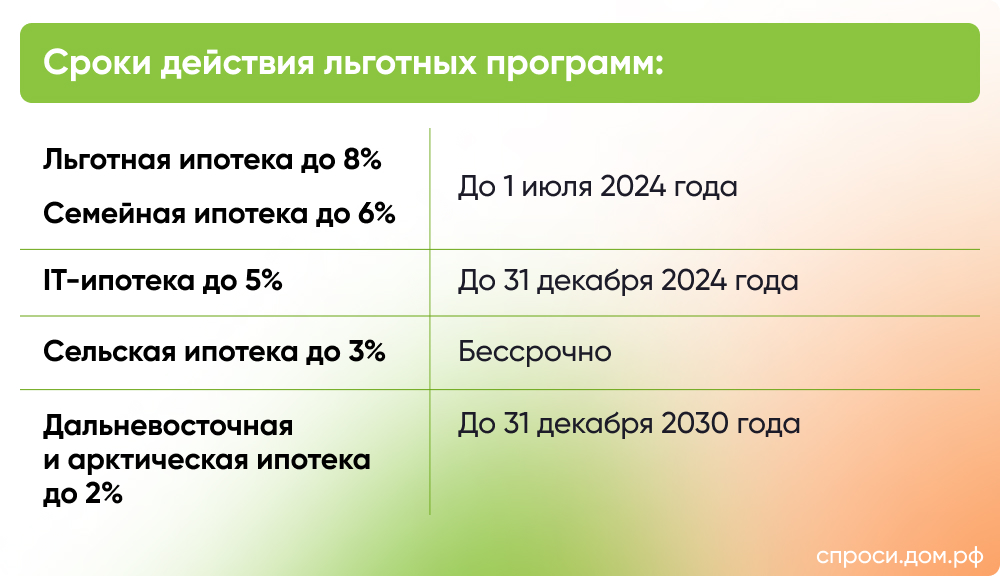

Введение изменений в ипотечные программы с 23 декабря 2023 года, а не в январе следующего года, как планировалось ранее, привело к обновлению условий ипотечного кредитования. Новые правила не затрагивают другие программы кредитования, такие как семейная, для IT-специалистов, Дальневосточная или сельская.

Изменения в льготной ипотеке в 2024 году

Ипотечный займ "для всех" (граждан РФ от 18 лет) продлится до 1 июля 2024 года и, скорее всего, не будет продлён. Это означает, что ставка по ипотечным займам для всех граждан России может измениться после этой даты.

Изменения в ипотечном страховании 2023-2024

С 1 июля 2024 года вступают в силу поправки, запрещающие банкам значительно повышать процентную ставку при отказе от добровольных видов страхования. По новым правилам ставка не может быть выше значения, указанного на момент заключения договора без страховки. Например, если ставка с полисом составляет 8%, то при отказе от полиса на следующий год банк не может повысить ставку выше 9%.

См. также

Какие медицинские учреждения входят в систему первичного звена здравоохранения?

Льготная ипотека в различных банках

Лимит по семейной ипотеке на покрытие разницы между рыночной стоимостью кредита и стоимостью для банков будет увеличен. В настоящее время можно оформить кредит на недвижимость в любом крупном банке, при этом разница в условиях по процентам незначительна.

Сбербанк предлагает ставку 8% только при условии подключения услуги "Домклик Плюс". ВТБ устанавливает ставку 8% только при условии страхования жизни и здоровья заемщика. Наиболее привлекательные условия предлагают банки Дом.РФ (7,8%) и Россельхозбанк (7,7%).

Прогнозы на 2024 год

После рекордного 2023 года банкиры ожидают сокращения выдачи ипотеки, ужесточения условий как на рыночных, так и на государственных программах, а также повышения ставок. Это может привести к уходу с рынка 25-30% потенциальных покупателей жилья, а продавцам придётся адаптироваться к новым реалиям. В связи с сокращающимся спросом предполагается стагнация или снижение цен на жильё.

Рекордный 2023 год

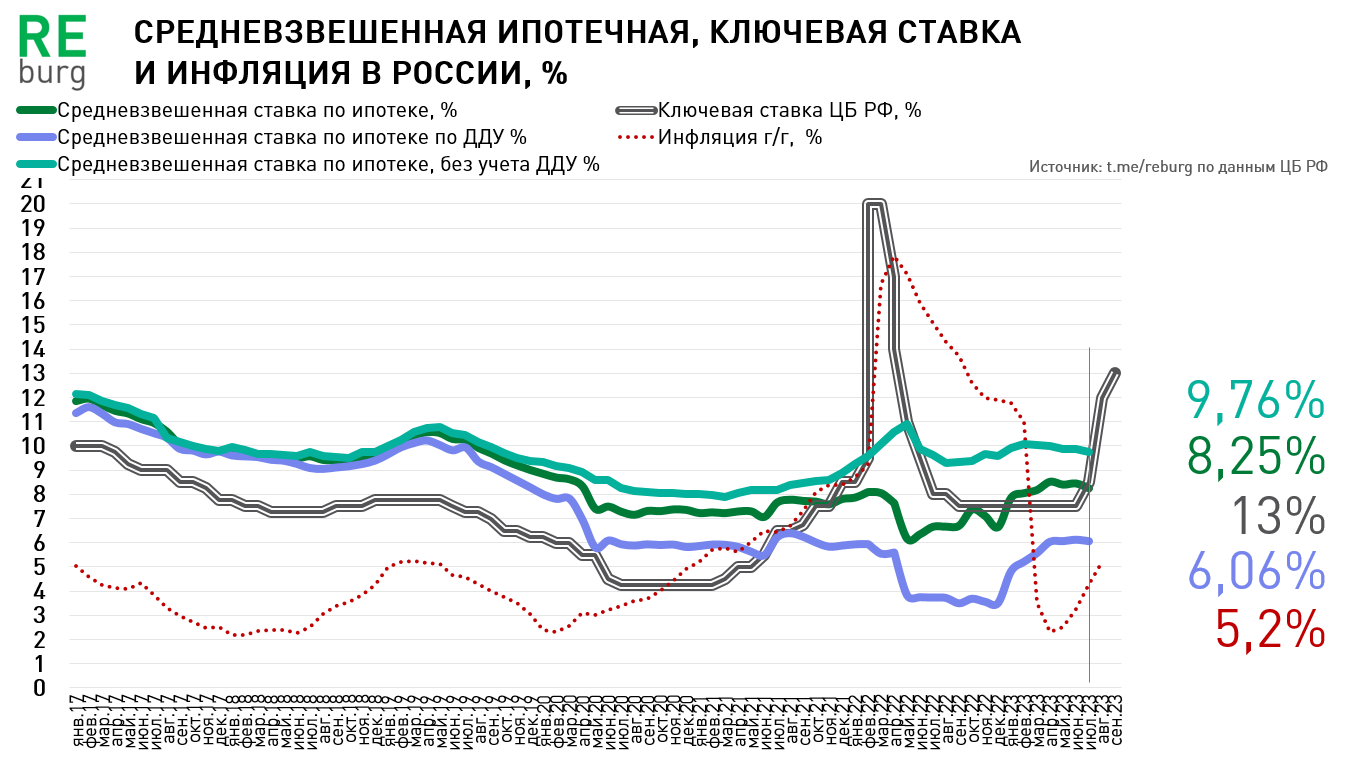

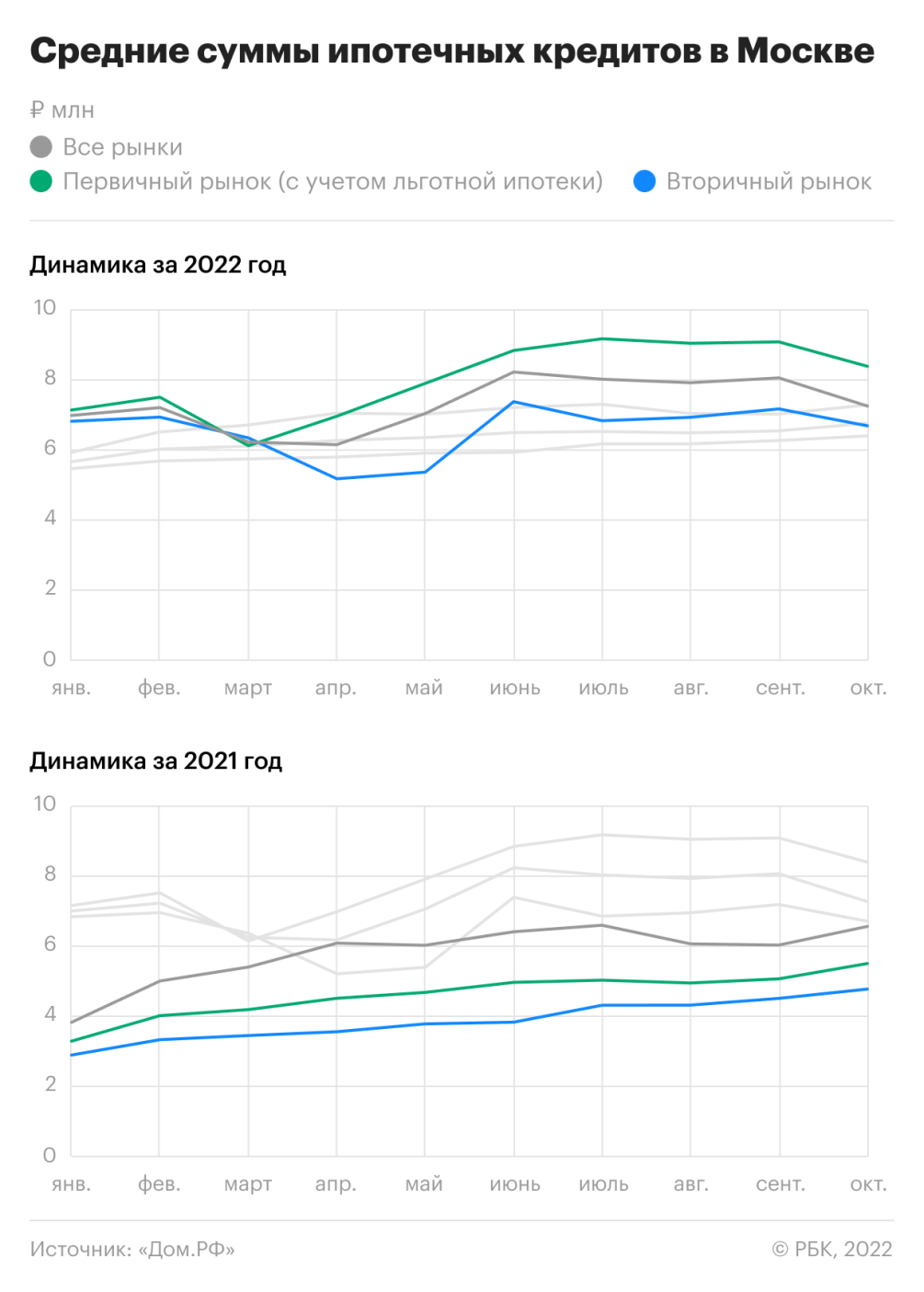

В 2023 году рынок ипотеки показал рекордные результаты. Банки выдали ипотеку на сумму 7,6-7,9 трлн рублей, что является наибольшим объёмом в истории. Льготные госпрограммы сыграли важную роль в росте рынка, поскольку ставки по ним были ниже уровня доходности по сберегательным продуктам и инфляции, что стимулировало активность граждан при покупке недвижимости.

См. также

Прогнозы на 2024 год

Прогнозы на 2024 год указывают на снижение объёмов выдачи ипотеки. Ожидается, что рынок сократится на 22% по сравнению с 2023 годом. Банки, такие как ВТБ и Росбанк, прогнозируют снижение объёмов выдачи на 24-30%. Это может быть вызвано изменением условий программы льготной ипотеки и ростом ставок.

Причины роста спроса на ипотеку

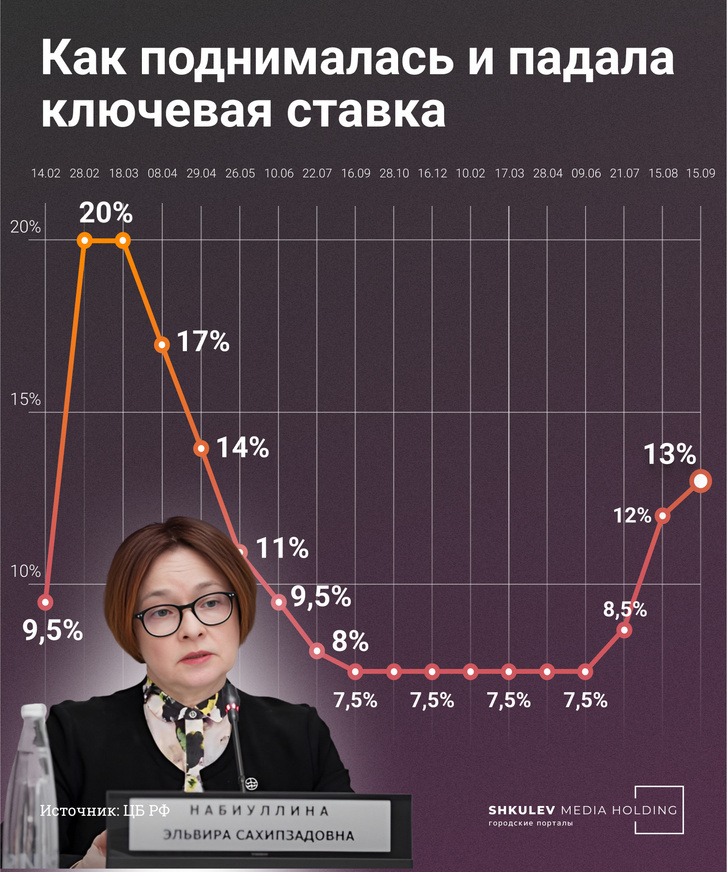

Спрос на ипотечные кредиты в 2023 году вызван несколькими факторами. Отмена льготных программ, ухудшение условий кредитования в целом, рост ключевой ставки и девальвация рубля создавали тревожные сигналы для населения, что побудило их активно приобретать ипотеку. Кроме того, постоянный рост цен на жильё стимулировал спрос. Низкие ставки на первичном рынке предоставляют большие возможности для приобретения квартир, даже при росте их стоимости.

Андеррайтинг и оценка платежеспособности

Оценка платежеспособности заемщика осуществляется как при обращении к ипотечному брокеру, так и при рассмотрении заявления на выдачу ипотечного кредита в банке. С помощью андеррайтинга определяется возможность клиента по обслуживанию кредита и рассчитывается максимальная сумма кредита.

Коэффициенты андеррайтинга разработаны банками и Федеральным агентством по ипотечному жилищному кредитованию. Они позволяют стандартизировать процедуру одобрения и выдачи ипотечного кредита. Расчёт коэффициентов осуществляется на основе различных факторов, таких как тип трудоустройства, ежемесячный доход, наличие созаёмщиков или поручителей, состав семьи и другие.

См. также

Что нам скажет Википедия?

В середине декабря 2022 года президент России Владимир Путин сообщил о продлении действия программы льготной ипотеки, которая должна была завершиться 31 декабря. При этом будет проходить её плавное сворачивание. По словам президента РФ, льготная ипотека будет продлена на всей территории РФ на полтора года до 1 июля 2024 года с повышением ставки до 8%. При этом сама программа будет расширена на семьи с двумя детьми, не достигшими 18 лет.

По информации вице-премьера РФ Марата Хуснуллина, прирост ипотечного портфеля в 2023 году составил на более чем с 3,5 трлн по сравнению с 2 трлн в 2022 году. Основной инвестор — население страны.

Основные тенденции

Помимо банков на рынке займов под залог имеющегося жилья активно стремятся небольшие финансовые компании. Некоторые из них работают под лицензией микрофинансовых организаций и регулируются ЦБ РФ, некоторые работают без лицензирования, так как Гражданский кодекс РФ позволяет выдавать процентные залоговые займы без лицензии при условии, что займодавец выдает собственные средства. Как правило такие займы выдают крупные сети ломбардов, некоторые агентства недвижимости и специализированные компании.

Оценка платежеспособности заемщика (андеррайтинг)

(Правила оценки платежеспособности клиента и расчета максимальной суммы кредита).

Андеррайтинг — оценка возможностей Клиента по обслуживанию выданного ипотечного кредита, то есть расчет суммы кредита, который заёмщик сможет выплатить, с учётом особенностей самого заёмщика (тип трудоустройства, ежемесячный доход и возможность его подтверждения, наличие созаёмщиков или поручителей, состав семьи, наличие несовершеннолетних иждивенцев, др.).

Клиент проходит процедуру андеррайтинга дважды: при обращении к ипотечному брокеру (её проводит андеррайтер брокерской компании) перед заключением договора на оказание услуг, а также в банке (проводят кредитные аналитики банка) при рассмотрении заявления на выдачу ипотечного кредита.

Краткое описание процедуры андеррайтинга в банке.

Расчет коэффициентов:

Эти коэффициенты разрабатывались банками и Федеральным агентством по ипотечному жилищному кредитованию на основе опыта ипотечного кредитования США и европейских стран. Такой набор показателей отражает адекватную картину платежеспособности заёмщика и позволяют стандартизировать процедуру одобрения и выдачи ипотечного кредита. Для каждой банковской ипотечной программы эти коэффициенты заранее утверждены, но в некоторых случаях могут корректироваться (например, по возрасту, нестандартному объекту кредитования, по способу подтверждения дохода и т. д.).

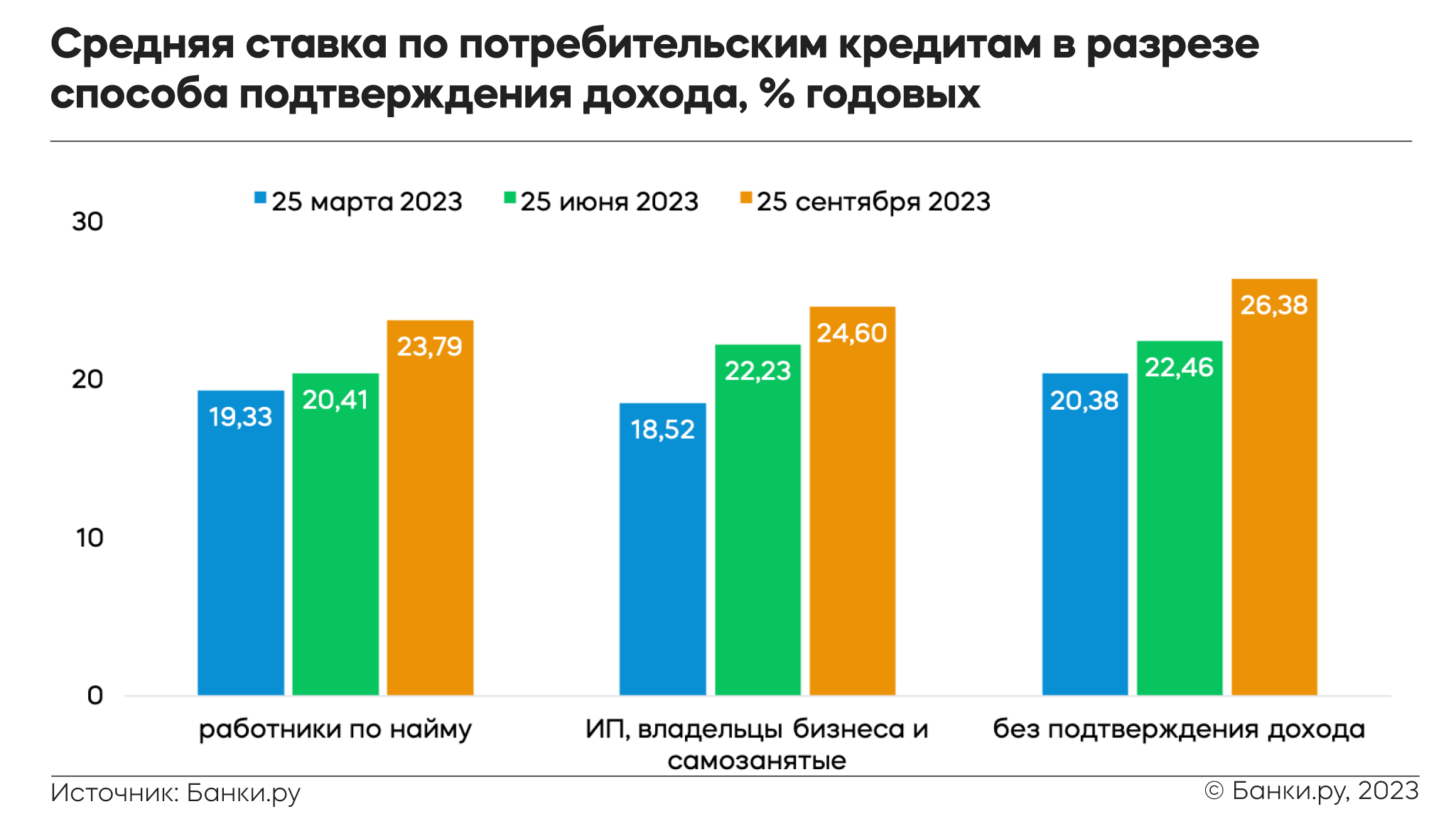

После расчета по этим коэффициентам часто выбирается минимальная сумма, которая предварительно и будет являться суммой кредита. Одним из основных факторов, влияющих на сумму кредита, является доход и способ его подтверждения. Многие банки понимают, что не все доходы потенциальных заемщиков полностью отражаются в бухгалтерском учёте работодателя и, соответственно, разрабатывают различные способы подтверждения благосостояни

:format(webp)/YXJ0aWNsZXMvaW1hZ2UvMjAyNC8xLzIwMjMxMjA5LWdhZi1ydjIxLTA4NS5qcGc.webp)