Налог на доходы физических лиц (НДФЛ) является обязательным налогом, который удерживается из заработной платы работника. Однако существуют льготы и возможность получения налоговых вычетов, позволяющих уменьшить налоговую базу и вернуть часть уплаченного налога. Узнайте, кому положены льготы по НДФЛ и какие виды налоговых вычетов существуют в России.

Cодержание

Примечание: Статья актуальна на 2024-02-10.

Общая характеристика налоговых вычетов для физических лиц

Налог на доходы физических лиц (НДФЛ) является обязательным налогом, который удерживается из заработной платы работника. Однако существуют льготы и возможность получения налоговых вычетов, позволяющих уменьшить налоговую базу и вернуть часть уплаченного налога.

Сумма налогового вычета представляет собой сумму, на которую можно уменьшить налогооблагаемую базу. Например, если заработная плата работника составляет 10 тыс. руб., то без применения налоговых вычетов работодатель удержит с нее налог в размере 13%, то есть 1,3 тыс. руб. С применением налоговых вычетов, если у работника есть основание для их получения, налог может быть снижен.

Виды налоговых вычетов

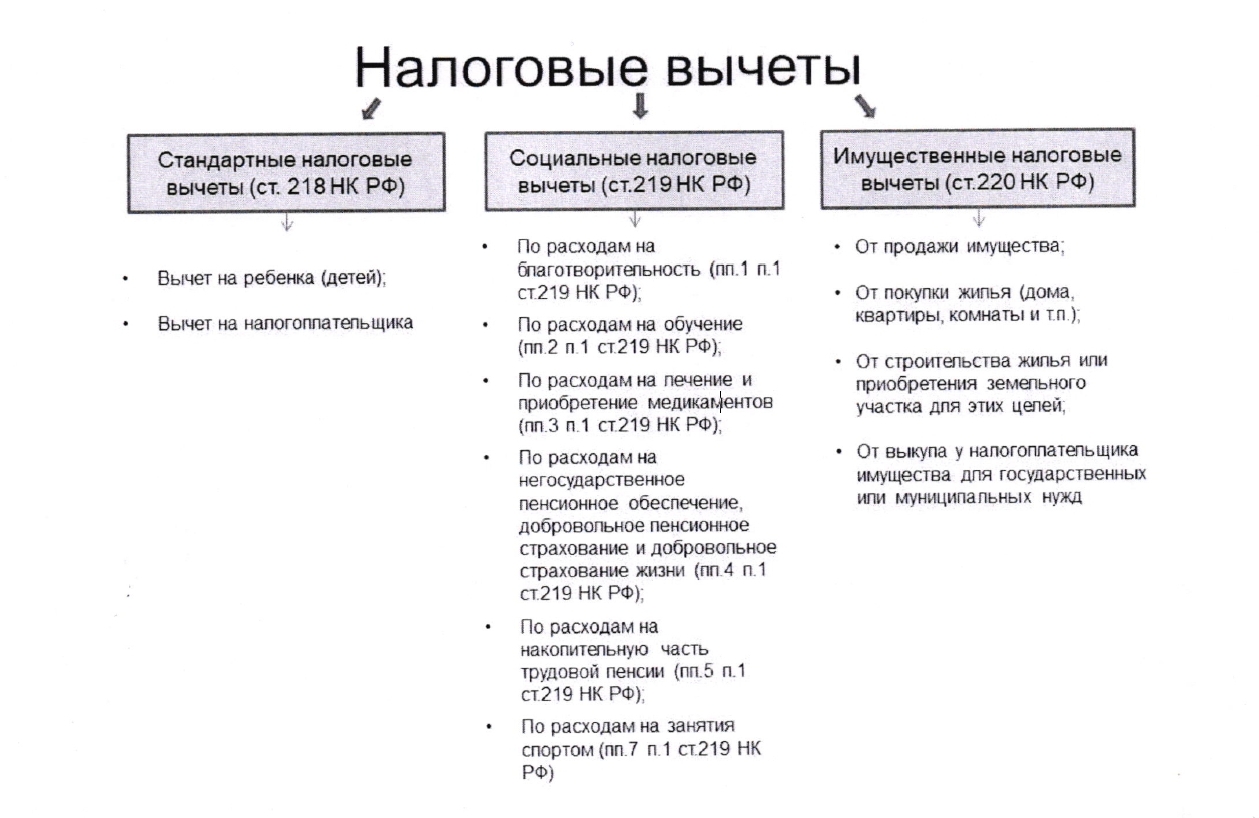

Налоговое законодательство предусматривает несколько видов вычетов, которые могут быть применены к налогооблагаемой базе:

- Стандартные вычеты;

- Социальные вычеты;

- Имущественные вычеты;

- Профессиональные вычеты.

См. также

Стандартные вычеты

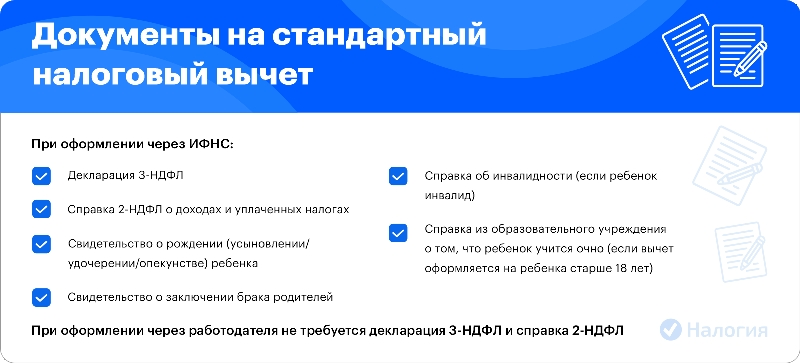

Стандартные вычеты предоставляются налогоплательщикам на общих основаниях, без необходимости подтверждения документами. Они могут применяться ко всей налогооблагаемой базе и не требуют дополнительных условий или ограничений.

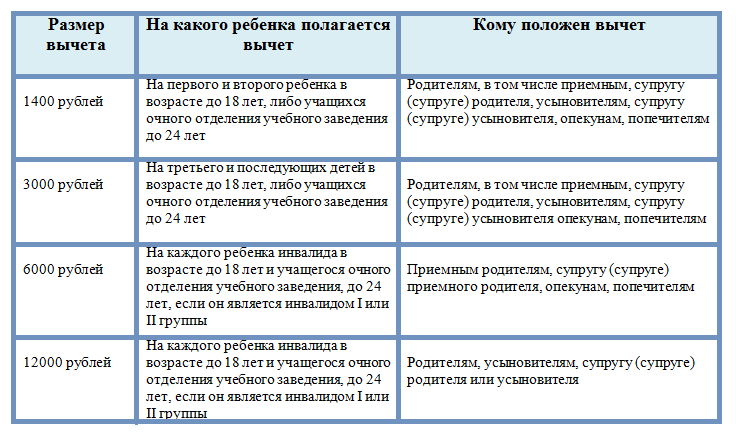

На детей

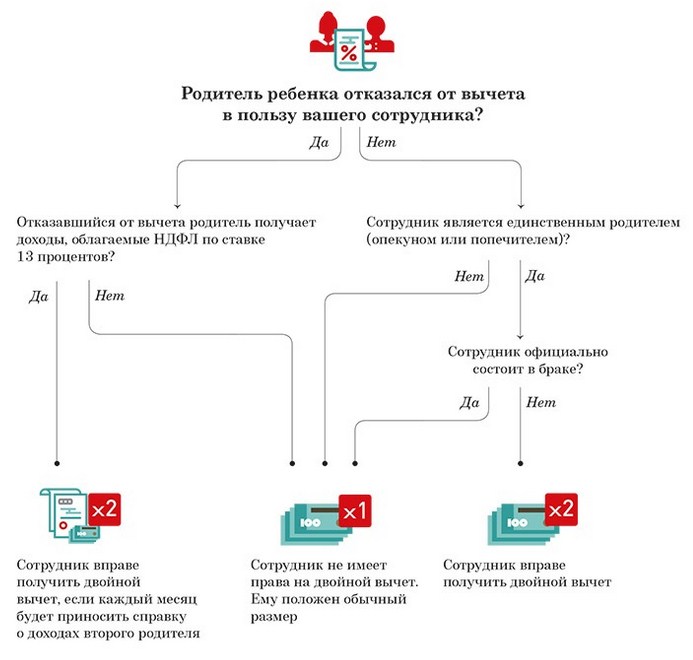

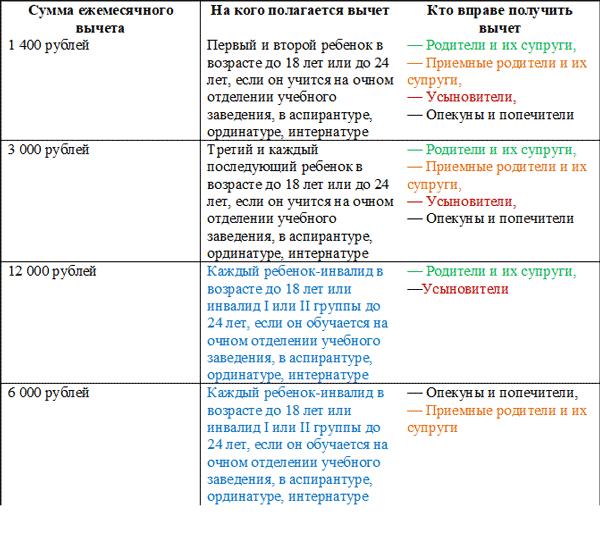

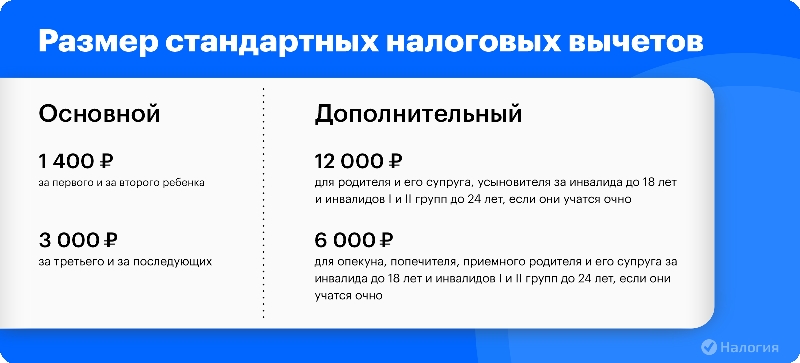

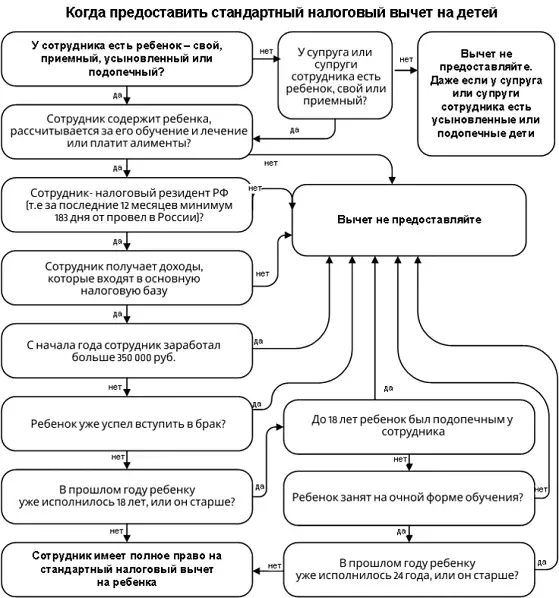

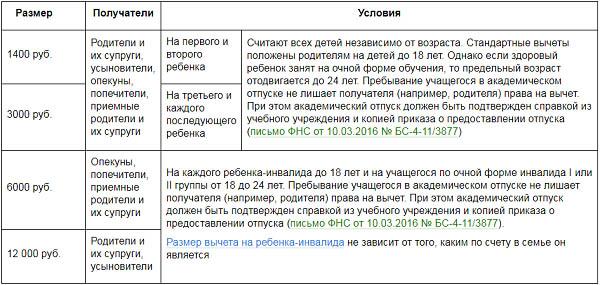

Стандартные вычеты на детей предоставляются родителям, их супругам, усыновителям, попечителям и опекунам. Вычеты на детей позволяют снизить налоговую базу и уменьшить сумму налога, начисляемого на родителей. Вычеты могут быть предоставлены на каждого ребенка, их количество не ограничено.

Для получения вычета на детей родители должны быть резидентами РФ и платить НДФЛ со своих доходов. Нерезиденты и индивидуальные предприниматели на упрощенной или патентной системе налогообложения не имеют права на такие вычеты.

Стандартный вычет на ребенка может быть предоставлен как на детей младше 18 лет, так и на совершеннолетних детей, если они обучаются очно в вузе или ссузе. В этом случае вычет предоставляется до 24 лет.

На другие категории

Стандартные вычеты также могут быть предоставлены на другие категории налогоплательщиков, например, на инвалидов и налогоплательщиков, получающих доходы от источников в Российской Федерации и не являющихся налоговыми резидентами.

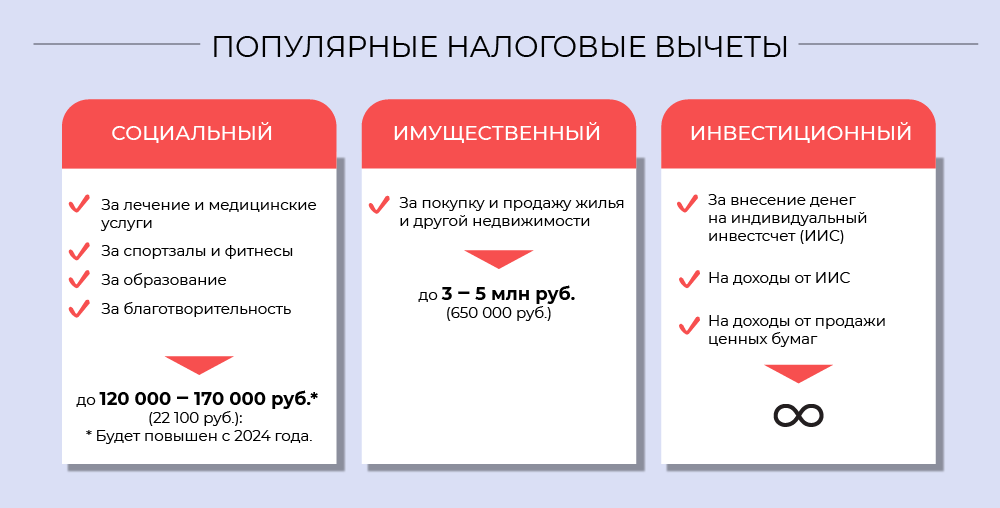

Социальные вычеты

Социальные вычеты предоставляются налогоплательщикам, которые получают доходы от определенных источников и находятся в определенных жизненных ситуациях. Они предоставляются налогоплательщикам в соответствии с законодательством РФ.

Примеры социальных вычетов:

- Вычет на обучение;

- Вычет на лечение;

- Вычет на лекарственные препараты;

- Вычет на пенсионеров и инвалидов.

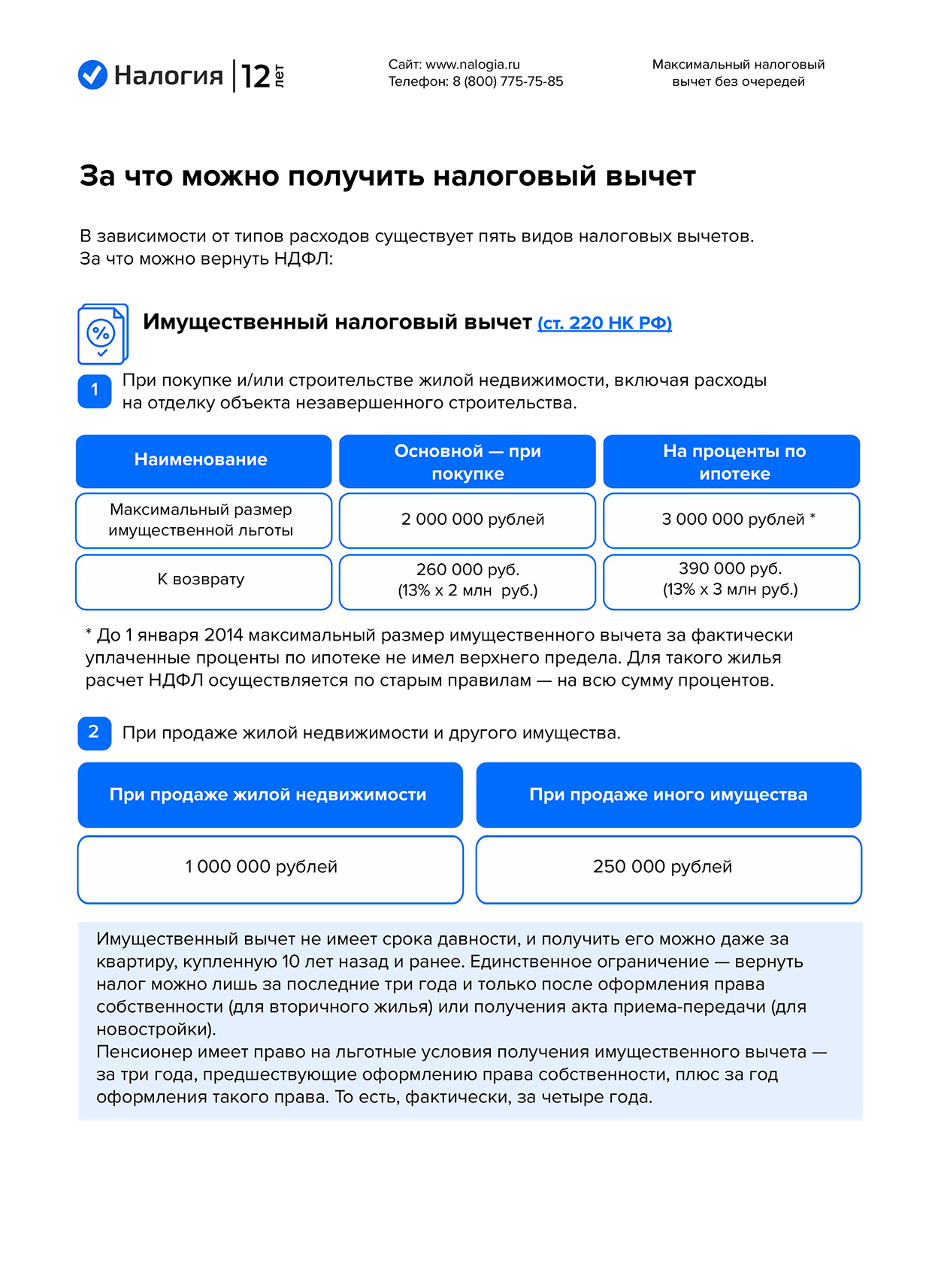

Имущественные вычеты

Имущественные вычеты предоставляются налогоплательщикам, которые совершили определенные имущественные операции, например, покупку жилья или инвестиции в развитие жилищного строительства.

Примеры имущественных вычетов:

- Вычет на приобретение жилого помещения;

- Вычет на погашение жилищного кредита;

- Вычет на инвестиции в жилищное строительство.

См. также

Профессиональные вычеты

Профессиональные вычеты предоставляются налогоплательщикам, которые осуществляют определенные профессиональные деятельности и имеют право на получение вычета на основании законодательства.

Примеры профессиональных вычетов:

- Вычет на профессиональное обучение и повышение квалификации;

- Вычет на профессиональные союзы и профсоюзные взносы;

- Вычет на профессиональную деятельность в определенных отраслях.

Как получить налоговые вычеты?

Большинство налоговых вычетов можно получить непосредственно через работодателя, который будет учитывать их при удержании налога из заработной платы. Однако при крупных вычетах, например, при покупке жилья, удобнее получить всю сумму возврата налога сразу на банковский счет через налоговую инспекцию.

Заключение

Налоговые вычеты по НДФЛ предоставляют возможность снизить налоговую нагрузку на физических лиц и вернуть часть уплаченного налога. Различные виды вычетов применяются в зависимости от жизненных ситуаций и оснований, установленных законодательством. Для получения вычетов необходимо соответствовать определенным условиям, быть налоговым резидентом РФ и платить НДФЛ со своих доходов. Помимо стандартных вычетов на детей, также существуют социальные, имущественные и профессиональные вычеты, которые могут быть предоставлены в определенных ситуациях.

См. также

Что нам скажет Википедия?

Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Объектом налогообложения (статья 209 НК РФ) признаётся доход, полученный налогоплательщиками:

- согласно трудовому договору;

- в результате оказания услуг;

- от интеллектуальной деятельности;

- от продажи или иного возможного отчуждения имущества;

- от прочих источников.

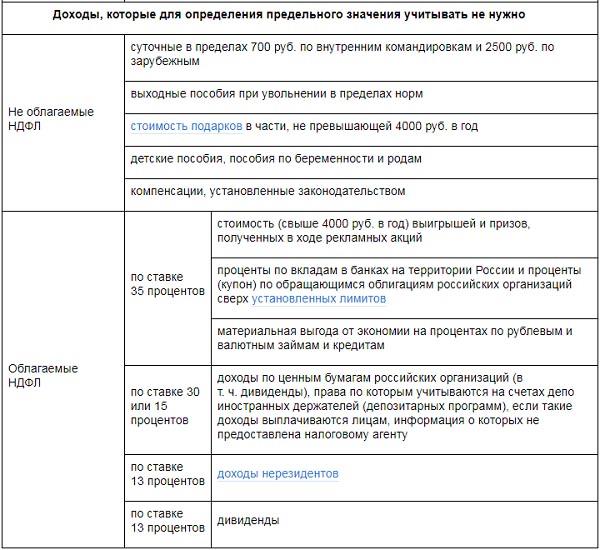

При определении налоговой базы (статья 210 НК РФ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговый период регламентируется статьёй 216 НК РФ и составляет календарный год. Налоговые вычеты по налогу на доходы на физических лиц делятся на: стандартные, социальные, имущественные и профессиональные.

Основная налоговая ставка — 13 %. Применяется в том числе для доходов:

- по трудовому договору;

- от интеллектуальной деятельности;

- от продажи или иного возможного отчуждения имущества.

Некоторые виды доходов облагаются по другим ставкам :

- 35 % в случае, если:

- доход получен от источников в Российской Федерации и источники доходов находятся в государственной собственности и владении;

- налогоплательщик является казачьим активом (кроме казачьих пенсионеров);

- доход получен от источников в Российской Федерации и налогоплательщик полностью освобожден от налога на прибыль по налогу на прибыль организаций.

Юрист и депутат Вячеслав Марков объяснял ставку налога следующим образом:

«Ставка в 13 % не 13 % со всей суммы прибыли, а 13 % от прибыли, оставшейся после уплаты всех возможных налогов и выплаты зарплаты работникам, а также со всех расходов, связанных с производством продукции или оказанием услуг. Налог на прибыль и другие налоги, взимаемые с предприятий, обычно составляют 30-40 % от доходов, поэтому эффективная ставка подоходного налога на физические лица, уплачиваемого предпринимателями, составляет порядка 4-5 %. Другими словами, 13 % — это не конечная ставка, а величина, которая учитывает, что предприниматели уже уплатили налог на прибыль и другие налоги»