С начала 2024 года введены изменения в уплату налога на доходы физических лиц. Узнайте о новых расчетных периодах, ставках, и обязательных платежах. Важная информация для налогоплательщиков в 2024 году.

Cодержание

24 уведомления и 24 налоговых платежа в 2024 году

С начала 2024 года по налогу на доходы физических лиц введено немало изменений. В этой статье мы обобщили всю информацию и рассказали о том, как теперь нужно платить НДФЛ, а также о других важных новшествах по этому налогу.

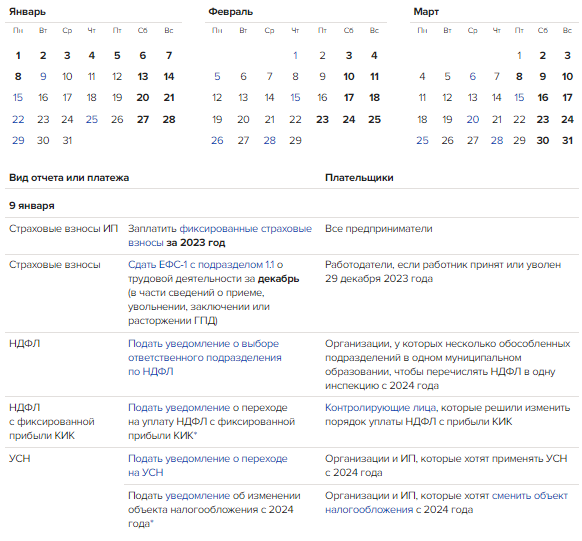

Главное изменение: с 2024 года стало больше расчетных периодов по НДФЛ. В 2023 году их было 13: по одному в каждом месяце и два – в декабре. Теперь их 24 – по два ежемесячно.

Вот какие расчетные периоды действуют в 2024 году:

| Расчетный период | Период действия |

|---|---|

| 1 | с 1 января по 22 января |

| 2 | с 23 января по 31 января |

| 3 | с 1 февраля по 22 февраля |

| ... | ... |

| 24 | с 23 декабря по 31 декабря |

В 2023 году расчетный период по НДФЛ длился с 23 числа прошлого по 22 число текущего месяца, кроме января и декабря. Практика показала, что это неудобно. Период, не совпадающий с календарным месяцем, внес путаницу в расчеты и осложнил отчетность. Появление второго расчетного периода должно сгладить этот недостаток – теперь в расчет не будет попадать неделя из другого календарного месяца. Однако бизнесу едва ли станет легче, ведь придется в 2 раза чаще подавать уведомления.

Таким образом, схема уплаты налога в 2024 году следующая:

- Расчетный период 1: с 1 января по 22 января

- Расчетный период 2: с 23 января по 31 января

- Расчетный период 3: с 1 февраля по 22 февраля

- и так далее...

Как обычно, при выпадении последнего дня срока на выходной или праздничный день этот срок переносится вперед – на первый рабочий день.

Например, компания выплачивает первую часть зарплаты 5, а вторую – 20 числа. Обе даты приходятся на первый расчетный период. Во втором расчетном периоде, который длится с 23 числа по последний день месяца, выплат не будет. В таком случае получается, что НДФЛ, удержанный с обеих выплат, нужно заплатить один раз – до 28 числа, а уведомление подать до 25 числа.

Правда, такой подход сработает не всегда. Например, 20 числа выплачена первая часть зарплаты, 25 числа подано уведомление по ЕНС. Если кто-нибудь из работников в последнюю неделю месяца уволится или уйдет в отпуск, то «активируется» второй расчетный период: придется подавать уведомление до 3 числа и платить налог до 5 числа следующего месяца.

Новое правило применения налоговых ставок

Ставки НДФЛ перечислены в статье 224 НК РФ. С большинства выплат, которые производят физическим лицам наниматели, нужно считать налог по ставкам:

- 13% - для доходов, облагаемых этой ставкой;

- 15% - для доходов, облагаемых этой ставкой;

- 30% - для доходов, облагаемых этой ставкой.

Приведем пример. В 2023 году компания выплатила физлицу зарплату в сумме 3 млн рублей и дивиденды также в сумме 3 млн рублей. Это 2 разные базы, но они облагаются НДФЛ по одинаковой ставке. По правилам 2023 года каждая из этих баз облагалась налогом отдельно. Поскольку каждая база не превышала 5 млн рублей, то применялась ставка 13%: 3 000 000 * 13% = 390 000 рублей. Столько налога нужно было удержать с заработной платы и дивидендов.

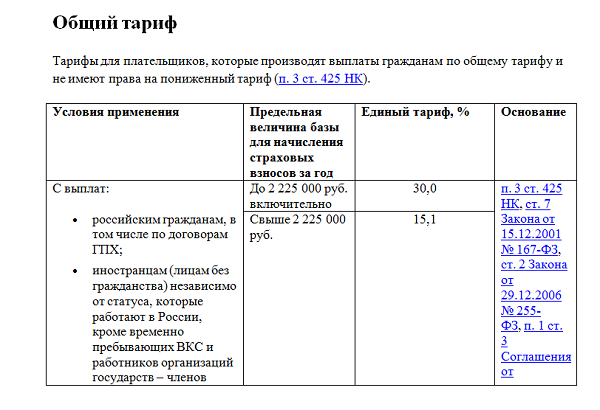

1. Страховые взносы для ИП в 2024 году

Страховые взносы уже не делят отдельно на пенсионное и медицинское страхование. Установлен «совокупный фиксированный размер» страховых взносов, в 2024 году он увеличивается до 49 500 рублей за полный 2024 год, если доход предпринимателя не превысит 300 000 руб. Если лимит будет превышен, то придется доплатить 1% от суммы превышения. Страховые взносы перечисляются одной суммой с единого налогового счета (ЕНС).

Из плюсов — банки не взимают комиссию за перевод денег с расчетного счета на ЕНС. Чтобы получить больше выгоды при переводах в другие организации, предприниматель может открыть еще один счет, чтобы использовать преимущества, которые предлагают другие банки. Например, Ozon Банк предлагает бесплатное открытие и обслуживание расчетного счета, а еще бесплатные переводы, а также вывод средств на свои карты в любом банке в каждом тарифе. Для предпринимателей, которые станут клиентами банка, действует специальная акция — бесплатные переводы юридическим лицам.

См. также

Что означает подкласс 3.1 рабочего места по условиям труда установленный по результатам соут?

Какие медицинские учреждения входят в систему первичного звена здравоохранения?

Что является законодательным органом государственной власти в Краснодарском крае?

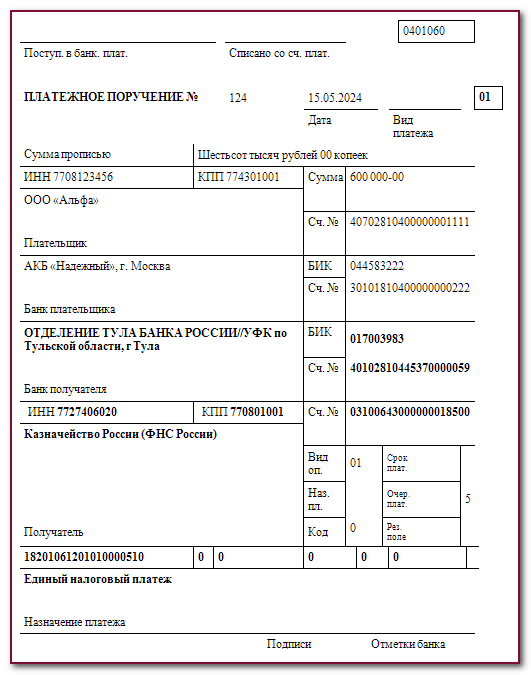

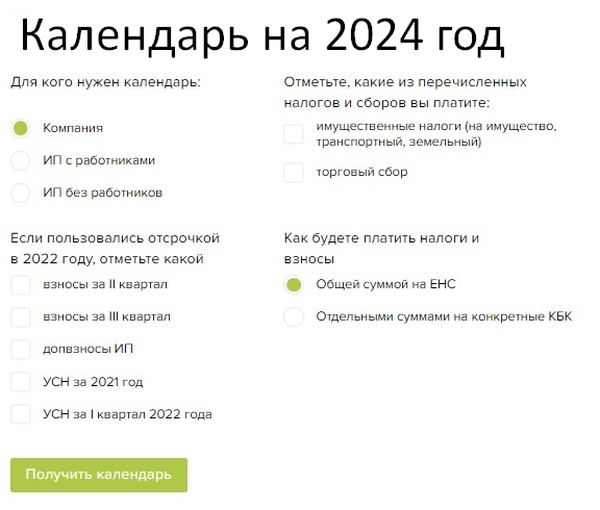

2. ЕНС и ЕНП для ИП в 2024 году

С 2024 года единый налоговый счет и единый налоговый платеж стали обязательными для всех предпринимателей. Больше нельзя будет формировать платежки со статусом 02 на отдельные КБК налогов и взносов. Все налоги и взносы, которые входят в состав единого налогового платежа, нужно будет перечислять поручениями со статусом 01 на КБК ЕНП — 18201061201010000510. Важно, что обязательные платежи надо перечислять в составе ЕНП не позднее 28-го числа месяца, в котором наступает срок уплаты.

Обязательные платежи иногда приводят к кассовым разрывам, и предпринимателю приходится выбирать, вложиться в закупку или выполнить обязательства перед государством. Конечно, налоги нужно платить обязательно, но прибыль важна для развития бизнеса.

Ozon Банк предлагает индивидуальным предпринимателям два инструмента, чтобы избежать неприятного выбора: сервис «Деньги на закупки» и онлайн-кредит.

Сервис «Деньги на закупки» подойдет для ситуаций, когда нужна отсрочка платежа. Ozon внесет оплату поставщику товара или услуг, а продавец возместит средства маркетплейсу с отсрочкой до 90 дней без записей в кредитной истории.

Онлайн-кредит на любые цели выручит, если срочно понадобилась большая сумма. Без залога, поручителей и справок о доходах предприниматель сможет получить деньги в удобный день.

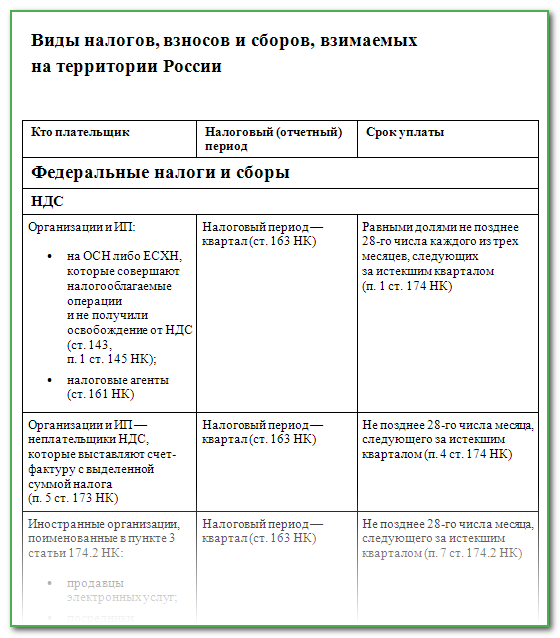

В РФ плательщиками налога на прибыль являются (п. 1 ст. 246 НК РФ):

- Организации, зарегистрированные на территории РФ, включая иностранные организации, осуществляющие деятельность через постоянное представительство;

- Юридические лица, зарегистрированные в России, независимо от места осуществления деятельности (включая оффшорные и еврокомпании).

Прибыль определяется как сумма доходов, уменьшенная на величину расходов (ст. 247 НК РФ). Все доходы организации делятся на облагаемые и необлагаемые налогом на прибыль. Перечень последних содержится в статье 251 НК РФ и является закрытым. Все доходы, которые там не упомянуты, автоматически облагаются налогом на прибыль.

Затраты также подразделяются на расходы, которые уменьшают и не уменьшают налогооблагаемую прибыль. Формально перечень расходов, которые не учитываются при расчете налога на прибыль, перечислен в статье 270 НК РФ. Однако это не означает, что все иные затраты автоматически уменьшают налогооблагаемую прибыль.

Условия для учета расходов при расчете налога на прибыль:

- Расходы должны быть связаны с осуществлением предпринимательской деятельности;

- Расходы должны быть документально подтверждены;

- Расходы должны быть обоснованными и обычными для данного вида деятельности;

- Расходы должны быть отражены в бухгалтерском учете организации.

В итоге налогом на прибыль облагается разница между облагаемыми доходами и расходами, которые уменьшают налоговую базу отчетного периода.

Что нам скажет Википедия?

В РФ плательщиками налога на прибыль являются (п. 1 ст. 246 НК РФ):

- Организации, зарегистрированные на территории РФ, включая иностранные организации, осуществляющие деятельность через постоянное представительство;

- Юридические лица, зарегистрированные в России, независимо от места осуществления деятельности (включая оффшорные и еврокомпании).

Прибыль определяется как сумма доходов, уменьшенная на величину расходов (ст. 247 НК РФ). Все доходы организации делятся на облагаемые и необлагаемые налогом на прибыль. Перечень последних содержится в статье 251 НК РФ и является закрытым. Все доходы, которые там не упомянуты, автоматически облагаются налогом на прибыль.

Затраты также подразделяются на расходы, которые уменьшают и не уменьшают налогооблагаемую прибыль. Формально перечень расходов, которые не учитываются при расчете налога на прибыль, перечислен в статье 270 НК РФ. Однако это не означает, что все иные затраты автоматически уменьшают налогооблагаемую прибыль.

Условия для учёта расходов при расчете налога на прибыль:

- Расходы должны быть связаны с осуществлением предпринимательской деятельности;

- Расходы должны быть документально подтверждены;

- Расходы должны быть обоснованными и обычными для данного вида деятельности;

- Расходы должны быть отражены в бухгалтерском учете организации.

В итоге налогом на прибыль облагается разница между облагаемыми доходами и расходами, которые уменьшают налоговую базу отчетного периода.